螞蟻集團(tuán)為L先的金融科技開放平臺,致力于以科技和創(chuàng)新推動服務(wù)業(yè)數(shù)字化升級,為消費者及小微企業(yè)提供普惠金融服務(wù)。

公司競爭優(yōu)勢與行業(yè)比較分析:相比騰訊金融科技、京東數(shù)科,公司在收入體量、生態(tài)體系構(gòu)建、數(shù)據(jù)完備、金融科技能力上整體而言更具優(yōu)勢;但公司支付業(yè)務(wù)的發(fā)展未來可能面臨微信和新電商的挑戰(zhàn)。

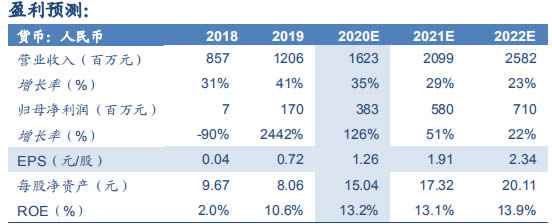

盈利預(yù)測和合理價值:預(yù)計螞蟻集團(tuán) 2020-2022 年實現(xiàn)歸母凈利潤383、580、710 億元,同比增長 126%、52%與 23%。考慮市場第三方支付需求平穩(wěn)增長、公司強龍頭優(yōu)勢及業(yè)務(wù)增長有力,按發(fā)行后總股本上限 303.76 億股計算,建議給予螞蟻集團(tuán) A 股 2021 年 40-50xPE估值,每股合理價值為 76.36-95.45 元/股;參考 AH 兩地估值差異,給予螞蟻集團(tuán) H 股 2021 年 35-45xPE 估值,每股合理價值為 77.51-99.65 港元/股。

附件:螞蟻集團(tuán)[688688]公司前景及競爭優(yōu)勢多面解析[廣發(fā)證券]

港交所也發(fā)布公告稱,暫緩螞蟻集團(tuán)H股上市,并表示將盡快公布有關(guān)螞蟻集團(tuán)暫緩H股上市及退回申請股款的進(jìn)一步詳情

發(fā)生你公司實際控制人及董事長、總經(jīng)理被有關(guān)部門聯(lián)合進(jìn)行監(jiān)管約談,你公司也報告所處的金融科技監(jiān)管環(huán)境發(fā)生變化等重大事項

螞蟻集團(tuán)(688688.SH、6688.HK)在滬市科創(chuàng)板IPO計劃突然暫緩,同時進(jìn)行的H股于香港聯(lián)合交易所有限公司主版上市亦將暫緩

本次 A 股發(fā)行、H股首次公開發(fā)行中發(fā)行的新股數(shù)量合計不低于 A 股和 H 股發(fā)行后總股本的10%,采用超額配售選擇權(quán)發(fā)行的 A 股股票數(shù)量不超過本次擬發(fā)行 A 股股票數(shù)量

市場監(jiān)管總局對阿里做出了行政處罰決定,責(zé)處以其2019年度中國境內(nèi)銷售額4557.12億元4%的罰款,計182.28億元(大寫:壹佰捌拾貳億貳仟捌佰萬元)

螞蟻集團(tuán)擬在A股和H股發(fā)行的新股數(shù)量合計不低于發(fā)行后總股本的10%,發(fā)行后總股本不低于300.3897億股,意味著將發(fā)行不低于30億股新股

該報告分析了螞蟻集團(tuán)的商業(yè)模式、競爭格局和發(fā)展空間,在科創(chuàng)板募資480億元,或成為科創(chuàng)板融資G額。